フリーランスデザイナーも所得によって確定申告が必要です。確定申告には、白色申告と青色申告があり、それぞれ記帳方法や確定申告で作成する書類が異なります。

確定申告には、正しい収支の記録と必要書類の提出が必要です。慣れていないと作成にとても時間がかかります。

この記事では、フリーランスの確定申告のやり方について解説します。初めて確定申告をする方や申告方法の切り替えを検討されている方におすすめのソフトも紹介しますので、参考になさってください。

フリーランスデザイナーで確定申告をしたほうが良いのはいくらから?

確定申告が必要となるのは、副業と本業で異なります。それぞれいくらから申告が必要なのか解説しましょう。

副業なら所得20万円

副業でデザイン業務を請け負っているときは、年間所得が20万円以上なら確定申告をしなければなりません。

年間所得が20万円を超えていても、本業が赤字なら確定申告は不要です。ただし、会社員なら本業が赤字になることはないため、年間所得20万円を目安にするとよいでしょう。

本業なら所得48万円

フリーランスのデザイナーや個人事業主として事業収入を得ている方は、年間所得48万円が確定申告をする目安の金額となります。

年間所得48万円以下なら、確定申告は不要です。ただし、所得税の控除額と住民税の控除額は異なるため、厳密には住民税の申告が必要なケースもあります。

おおまかに判断するのではなく、きちんと自身の所得を把握しておくことが大切です。

フリーランスデザイナーの確定申告のやり方と必要書類

確定申告は白色申告と青色申告で作成が必要な書類が異なります。

| 申告方法 | 作成書類 |

| 白色申告 | 収支内訳書(一般用) |

| 青色申告 | 青色申告決算書(一般用) |

基本的に収支内訳書・青色申告決算書の内容を引き継いで作成するため、収支や控除などを把握しておくことが大切です。具体的な確定申告のやり方と必要書類について解説します。

事業収入を正しく把握する

まずは1年間にどれだけの収入があったのか、収入に関する書類を集めてください。ここでいう年間収入額とは、銀行に入金された金額ではありません。

フリーランスデザイナーの場合、源泉徴収額も含めた年間の売上高を指します。銀行口座の明細では正しい金額がわかりません。案件の契約書や請求書、領収書などが必要です。

もし、入金が確認できるのに請求書など売上を証明する書類がないときは、取引先に再発行を依頼してください。再発行は手間がかかるうえにリスクもあるため、断られるケースもあります。ふだんから適切に管理しておくことが大切です。

レシートや領収書を整理する

つぎに経費を記載します。1月から12月までのレシートや領収書を集めましょう。毎月きちんと整理しておけば記載も楽です。

フリーランスデザイナーの場合、扱う媒体で想定される経費が以下のように異なります。

<グラフィックデザイナーのおもな経費>

- ペンタブレットの購入費用

- フォントの購入費用

- プリンターの購入費用

- デザイン系ソフトの購入費用

<Webデザイナーのおもな経費>

- フォントの購入費用

- デザインソフトの費用

- ドメイン・サーバーの費用

サブスクリプションで月額払いしているサービスも事業に関連するものはすべて経費として計上が可能です。翌年分が含まれる年払いについても全額経費にできます。

ただし、タブレットやパソコンなどを一括購入するときは、取得価額によって固定資産となり減価償却費として計上が必要です。減価償却が必要なのは、10万円・20万円・30万円を目安に判断します。

また作業場所が自宅の場合、家賃や光熱費の一部を経費として計上が可能です。

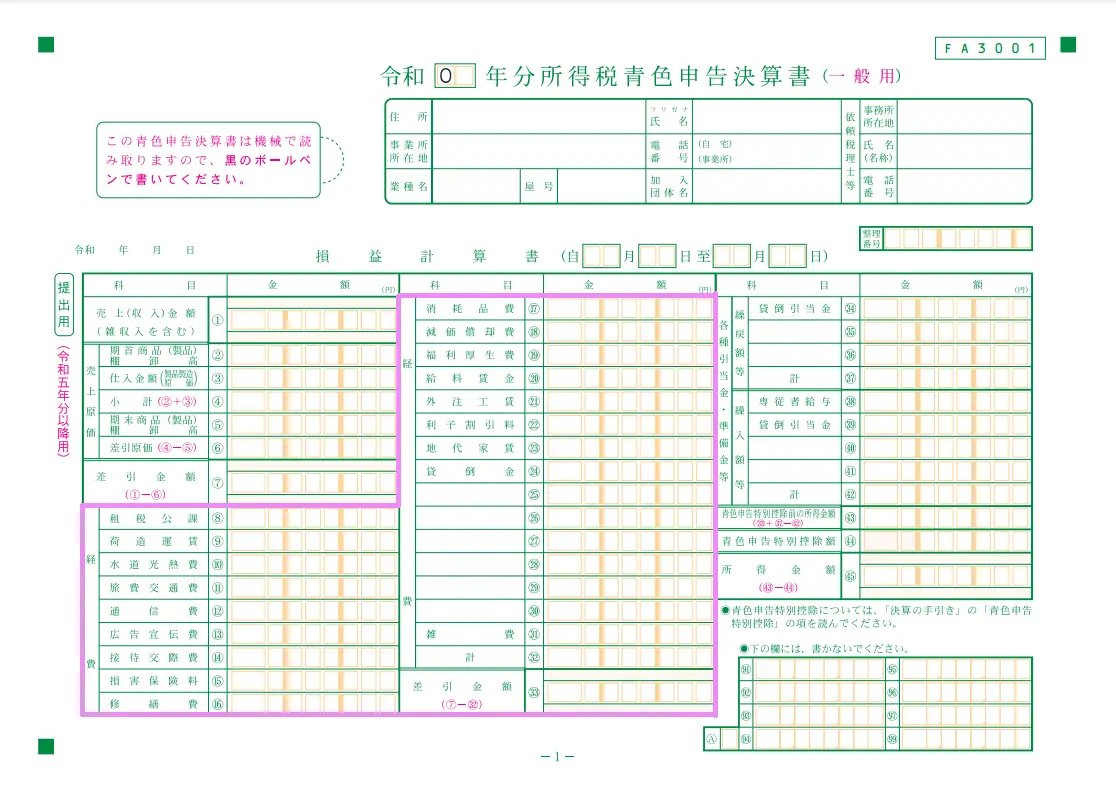

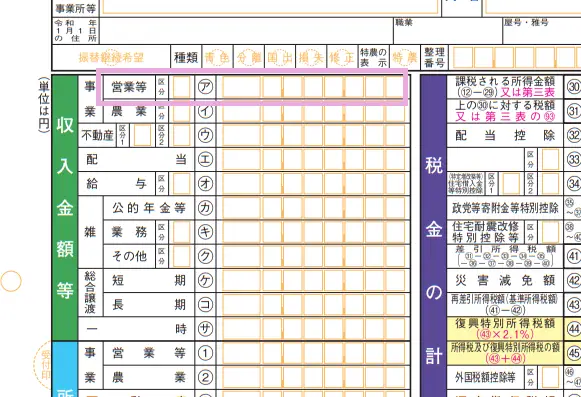

▲出典:国税庁「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」

▲出典:国税庁「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」

経費ごとに勘定科目を割り当てて整理してください。勘定科目は自分で作成も可能です。収支内訳書・青色申告決算書に記載がなければ自分で作成して、金額を記載してください。一度決めた勘定科目は年度終わりまで同じものを使用するのがルールです。

収支を記録する

1年間の収入と経費を正しく把握できたら、収支を記録する作業です。白色申告と青色申告では帳簿付けのやり方が異なります。

| 白色申告 | 簡易簿記 | 1つの取引につき1つの記録 |

| 青色申告 | 複式簿記 | 1つの取引で原因や結果までお金の流れを記録 |

簡易簿記は取引のみ記録・集計する方法です。増えたお金と減ったお金を書いていくだけなので、お小遣い帳と似たようなイメージでいいでしょう。

対して複式簿記は、1つの取引で費用の発生と減少のそれぞれの要素に分けて記録します。収入や経費、入出金額などを正しく把握できますが、記帳方法は複雑になるのが特徴です。手間がかかるぶん、65万円の青色申告特別控除を受けられるメリットがあります。

所得控除を把握する

所得控除は全部で15種類あります。すべての申告者が共通して受けられる控除は基礎控除48万円のみです。そのほかの所得控除は状況によって受けられる控除が異なります。

| 種類 | 内容 |

| 雑損控除 | 災害・盗難、横領などで生計を同じくする配偶者や親族の資産で損害を受けた額 |

| 医療費控除 | 本人または同一生計の配偶者、親族のために支払った医療費から一定額を超えた額 |

| 社会保険料控除 | 1年間に納めた国民年金保険料、国民健康保険料の金額 |

| 小規模企業共済掛金控除 | 1年間に支払った掛け金の合計額 |

| 生命保険料控除 | 1年間に支払った生命保険料、介護保険料、個人年金保険料の金額 |

| 地震保険料控除 | 地震や津波などの被害に備える目的で加入した保険料の掛け金 |

| 寄附金控除(ふるさと納税) | 国や地方公共団体などに「特定寄附金」を支出した場合 |

| 障害者控除 | 所得税法の障がい者に該当する場合(配偶者や扶養親族も含む) |

| 寡婦控除 | 所得税法上の寡婦(女性)の場合 |

| ひとり親控除(寡夫控除) | ひとり親である場合 |

| 勤労学生控除 | 所得税法上の勤労学生の場合 |

| 扶養控除 | 所得税法上の控除対象扶養親族がいる場合 |

| 配偶者控除 | 所得税法上の控除対象配偶者がいる場合 |

| 青色申告特別控除 | 青色申告で申告した場合のみ受けられる |

ただし、以下の所得控除は支払った金額によっては一部のみしか控除は適用されません。

- 医療費控除

- 生命保険料控除

- 地震保険料控除

社会保険料や生命保険料、小規模企業共済などは年末ごろに、納めた金額を証明する控除証明書が届きます。証明書に書かれた金額をもとに、控除額を計算してください。

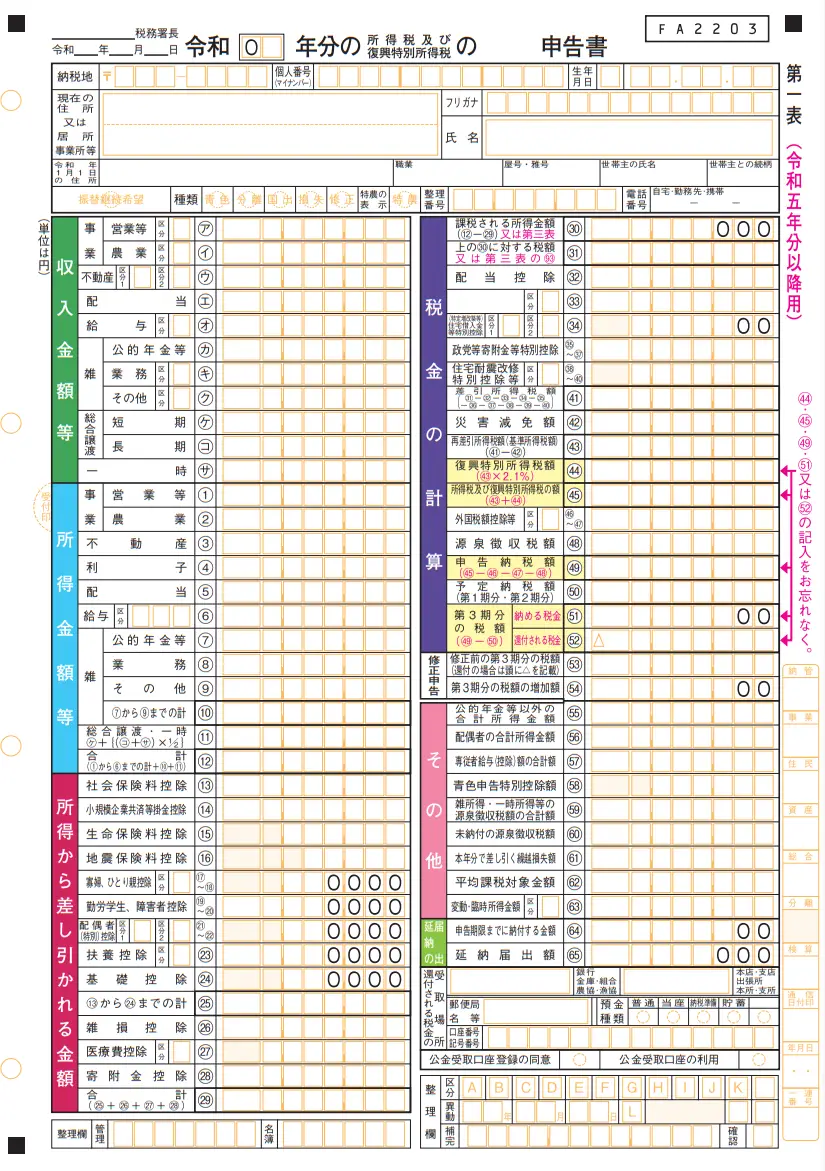

確定申告書を作成する

収支と所得控除を把握したら、確定申告書に記入していきます。

▲出典:国税庁「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」

▲出典:国税庁「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」

収支内訳書・青色申告決算書の「売上(収入)金額」の金額を、確定申告書第一表の「収入金額等」に記載します。

▲出典:国税庁「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」

▲出典:国税庁「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」

収入から経費を差し引いた金額を、確定申告書第一表の水色の枠「所得金額等」に記載します。

青色申告の場合、青色申告特別控除も差し引いた金額を書いてください。

▲出典:国税庁「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」

▲出典:国税庁「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」

副業の場合、「雑所得」が一般的ですが、法人から贈与された金品などは「一時所得」の扱いとなります。

自分が受けられる所得控除を把握したら、確定申告書第一表の赤色の枠「所得から差し引かれる金額」を書いていきます。内訳は確定申告書第二表の記載欄にそれぞれ記入してください。

▲出典:国税庁「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」

▲出典:国税庁「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」

「所得金額等」の合計から「所得から差し引きかれる金額」の合計を引いた金額が、所得税を求める課税所得額です。

必要書類を添付して提出する

確定申告を税務署の窓口や郵送でおこなう場合、確定申告書に記載した金額を証明する書類を添付しなければなりません。おもに以下の書類です。

- 生命保険、地震保険などの控除証明書

- マイナンバーカードの両面の写し

- 支払調書

生命保険料などの控除証明書は、年末から2月ごろまでに自宅に届きます。紛失しないように確定申告まで適切に保管しておきましょう。

マイナンバーカードの写しはモノクロでも大丈夫です。個人番号がある裏面の写しもとっておいてください。

支払調書は取引先に発行してもらえる書類ですが、義務ではありません。そのため、申し出がなければ発行されないケースもあります。

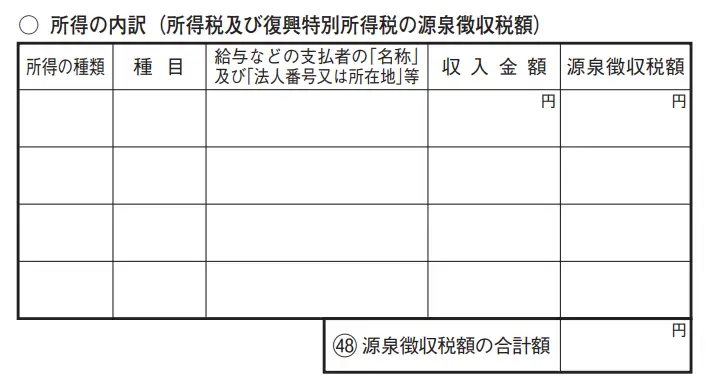

取引先ごとに支払調書があれば、確定申告書第二表の「所得の内訳(所得税及び復興特別所得税の源泉徴収税額)」の記入が楽になります。

▲出典:国税庁「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」

▲出典:国税庁「確定申告書等の様式・手引き等(令和5年分の所得税及び復興特別所得税の確定申告分)」

所得税・消費税を納付する

確定申告後、所得税と消費税を納付します。申告後に税務署から納付書の送付や納税通知などはありません。

そのため、納期限と納付方法を把握しておく必要があります。納期限は年度で替わりますが、所得税は確定申告の終了日、消費税・地方消費税は4月上旬です。

ただし納付方法によって納期限は変わります。

- 振替納税

- 電子納付

- クレジットカード納付

- スマホアプリ納付

- コンビニ納付

- 金融機関や税務署の窓口で現金納付

振替納税は口座からの振替日が4月下旬です。クレジットカード払いなら5月の引き落としにできます。

電子納税にはダイレクト納付とインターネットバンキングがあり、国はダイレクト納付を推奨しています。納付方法で実際に納めるタイミングが変わるため、よく検討してください。

どちらも利用するには事前に手続きが必要です。

フリーランスの確定申告は会計ソフトがおすすめ

確定申告書の作成は、日々の記帳だけではなく、正確な控除額の算出など簿記の知識が求められます。経理業務に慣れていないと、帳簿の作成だけで多くの時間を取られてしまうでしょう。

フリーランスデザイナーの確定申告は、会計ソフトの利用がおすすめです。各サービスや金融機関、クレジットカード会社と連携し、入出金や利用状況を帳簿に自動で反映させてくれる機能があるため、経理業務の効率化が可能です。

また、会計ソフトの多くは専用アプリがあり、スマホでも使えます。外出先で帳簿付けができるため、時間を効率よく使えるのが魅力です。

e-Tax対応なら自宅で確定申告が完結

電子帳簿保存法改正により、さまざまな業務の電子化が進んでいます。会計ソフトはe-Tax(国税電子申告)に対応したものが多く、導入により自宅で確定申告が可能です。

書面提出では、控除証明書やマイナンバーカードの両面の写しなどの添付が必要ですが、電子申告なら添付せずに申告できます。最初の設定をすませておけば、次年度の申告がとても楽です。

また還付金がある場合、書面提出よりも電子申告のほうが早めに振り込まれます。

フリーランスの確定申告におすすめのクラウド会計ソフト「freee(フリー)会計」

さまざまな会計ソフトがありますが、フリーランスにおすすめの会計ソフトは「freee(フリー)会計」です。確定申告書の作成はもちろん、ふだんの記帳も手間がかかりません。クラウド会計ソフト「freee会計」の魅力をご紹介します。

データの自動取り込みで帳簿を作成できる

「freee会計」は、ふだんの経理業務の効率を上げるためのインターフェースを提供しています。

銀行・クレカなどの自動連携をはじめ、自動記帳・自動仕訳に対応しています。使えば使うほど精度が高まる仕訳学習機能も搭載。AI-OCR(文字認識)も備えているため、紙のレシートや領収書も手軽にアップロードが可能です。

確定申告に必要なデータを自動で取り込んで帳簿や決算書を作成してくれます。お金の動きをまとめて管理できるため、初めてでもスムーズな確定申告が可能です。

確定申告書も自動作成

「freee会計」ではガイドに沿って入力していくだけで、確定申告書を作成できます。

住所や収支などを入力後、給与所得や源泉徴収、他所得についての質問に回答する形で申告します。もちろん、簡易簿記にも対応しているので、白色申告の方も簡単に確定申告が可能です。

参考:Freee会計で行う確定申告の流れ

参考:e-TAXでの白色申告完全版。インターネットで申告しましょう

申告内容を確認後、内容に誤りがなければそのまま電子申告が可能です。「freee会計」はスマホを使った電子申告に対応しています。マイナンバーカードがあれば外出先でも確定申告を済ませることが可能です。

また、消費税申告書の作成・提出にも対応しています。

参考:申告した所得税・消費税を納付する

参考:スマホで電子申告。提出までに完了する方法は?e-TAX(イータックス)についても解説

強固なセキュリティで安心して利用可能

「freee会計」は万全のセキュリティ対策を講じているため、安心してお使いいただけます。

- 通信・保存データの暗号化

- バックアップ体制

- サーバーのセキュリティ対策

情報漏えい対策をはじめ、データ保全・保護にも取り組んでいます。また、外部機関と連携し、セキュリティも強化しています。

税務調査でも税理士が対応

フリーランスや個人事業主で報酬を得ているなら、税務調査の対象です。税務調査とは、税金が正しく納められているか確認するための調査になります。

自身の申告方法に誤りがなくても、クライアントに税務調査が入れば取引先のデザイナーにも調査が入ります。正しく帳簿をつけていても税務調査は緊張するものです。「freee会計」なら、一定の費用を支払うことで、税務調査に専門の税理士が対応してくれます※。

フリーランスや個人事業主に税務調査が来る確率は低いですが、絶対に来ないとはいえません。事前に備えておくことで、不安をやわらげることができるのでおすすめです。

参考:税務調査される個人事業主の特徴は?3つの対策と対象になったときに取るべき対応を解説

所得補償保険も

freeeには所得を補償する保険もあります。詳しくは以下のリンクよりご覧ください。

クロスデザイナーご利用者はfreee会計が最大3,000円OFFで使えます

確定申告は収支を正しく把握したうえで、適切な方法で記帳しなければなりません。

確定申告書だけではなく、帳簿の作成も義務化されているため、日々の経理業務は必須です。フリーランスとして活動していると、本業以外に時間を取られたくない人も多いのではないでしょうか。

確定申告書や帳簿の作成なら、クラウド会計ソフト「freee会計」がおすすめです。

各法令にも対応し、フリーランスの不安を払拭する税務調査対応や所得補償保険などサービスが充実しています。クロスデザイナーに登録いただければ、便利な「freee会計」が最大3,000円offで使うことが可能です。

クロスデザイナーは、フリーランスデザイナー専門のエージェントサービスです。登録いただくことで、専任のエージェントが希望にあった案件をご紹介します。

以下より、無料でご登録ください。

- 案件へのエントリー

- エージェントへの相談

- ポートフォリオの登録

- エージェントからの案件紹介

Documents